煤炭行业作为典型的资源型行业,具有重要的行业地位。但受近期信用风险事件影响,市场避险情绪上升,煤炭行业受波及程度明显,部分煤企二级市场债券遭到抛售,一级市场债券发行几乎停滞,再融资受阻。本专题将从煤炭行业景气展望的角度对煤炭行业进行分析。

中债资信认为2016年政策驱动下的去产能有效控制了煤炭行业供给,且伴随经济周期回升企稳,行业供需格局持续改善。受益于较好盈利能力带来的权益积累及受部分煤炭企业采取债转股、发行优先股、核增无形资产等因素的影响,煤炭企业资产负债率有所降低。展望2021年,煤炭价格预计较2020年小幅增长,由于煤企成本压缩空间较大,其盈利存在较大弹性。预计2021年煤炭营业利润将同比增加,行业景气度仍处于近年行业周期中等偏上水平,煤炭业务将持续为企业贡献正向的盈利和现金流。随着盈利和经营获现能力的提升,在行业无大幅资本支出需求的背景下,煤炭企业财务杠杆将呈下降趋势,偿债表现预计将逐步改善。

一、煤炭行业具有重要行业地位

煤炭作为典型的资源型行业,具备能源和工业原料的双重属性,是钢铁、化工等产业的重要工业原材料,是支撑我国国民经济发展最重要的基础能源。近年新能源的发展和技术进步带来下游煤耗下降,天然气、非石化能源在国内一次能源消费中的占比逐年提升,同时,为实现“2030年碳达峰、2060年碳中和”的承诺,能源减排及低碳转型势必会对能源结构有一定影响,但考虑到我国“富煤、贫油、少气”的能源禀赋,煤炭资源关系到我国的能源安全稳定,因此中短期内煤炭作为能源支柱的地位不会动摇。

二、近一个周期以来煤炭行业景气变化

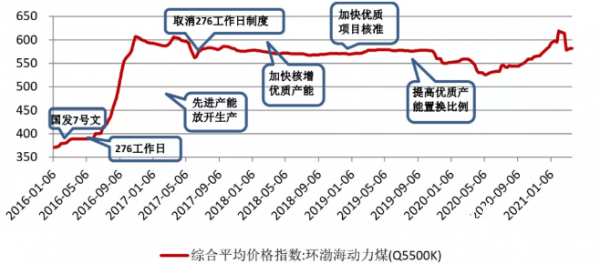

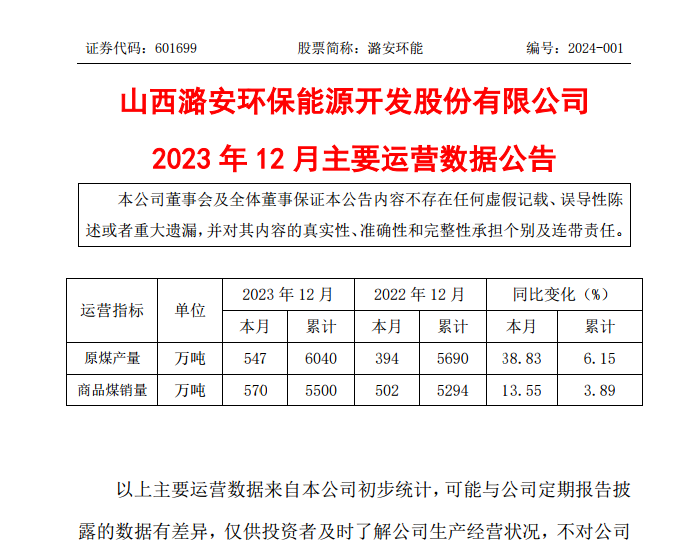

2016年政策驱动下的去产能有效控制了煤炭行业供给,且伴随经济周期回升企稳,行业供需格局持续改善。行业经历了2016年的“276个工作日”制度、小型矿井产能关停、安全生产检查趋严以及2018年煤炭下游行业火电耗煤需求的超预期增长,煤炭价格在2016年由2015年的414元/吨大幅回升至469元/吨,并于2018年达到近年来最高水平(649元/吨),景气度于2017~2018年达到近年来最高水平,煤炭价差由2016年的120元/吨大幅上涨至2018年的260元/吨,行业经营活动净现金流大幅增加。2019年以来行业虽然面临新增产能持续释放、需求增速放缓、供给趋于宽松等情况,煤价下降至588元/吨,景气度有所弱化,但仍处于近一个周期的中等偏上水平。2020年上半年,受疫情影响下游需求低迷,煤炭价格大幅下跌,下半年随着下游复工复产以及补库存的需求,煤炭价格有所上涨,尤其2020年四季度以来,受冷冬及疫情反复影响,煤炭持续供不应求,煤价大幅上涨至历史最高水平,后逐步回落。回顾本轮煤炭行业周期,当前煤炭行业景气度较历史高点有所弱化,但仍处于中等偏上水平。

图1:2016年以来煤炭价格走势

资料来源:Wind资讯,中债资信整理

三、煤炭行业景气展望

本文通过对2021年煤炭下游行业耗煤量及煤炭产能、产量的预测来预测2021年煤炭行业供需格局走势,进而判断2021年的煤炭价格走势。结合煤炭成本预期变化情况,预测2021年煤炭行业盈利水平及行业景气度。

(一)行业需求展望

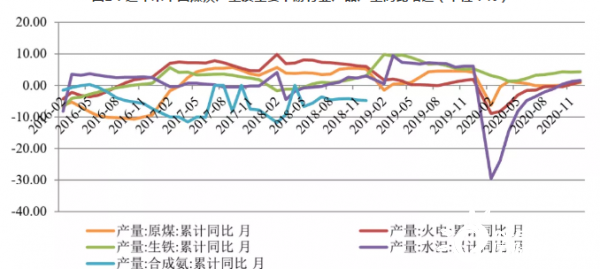

煤炭的下游需求主要集中于电力、钢铁、建材和化工,四个行业耗煤合计占比约87%,对煤炭需求起到决定性的作用。由于近年供电煤耗趋于平稳,生铁、水泥等技术成熟导致耗煤量降幅有限,本文假设火电、生铁等煤炭下游产出的单位煤耗保持相对稳定,采用2021年火电、钢铁、建材、化工等行业的产量同比增速来代替其行业耗煤量的增速,在2020年各行业耗煤量的基础上预测2021年的煤炭消费量。

图2:近年来中国煤炭产量及主要下游行业产品产量同比增速(单位:%)

资料来源:Wind资讯,中债资信整理

2020年全年火电发电量、钢铁、建材行业的耗煤量增速分别为1.2%、4.3%、1.6%。化工行业中传统煤化工行业耗煤量已进入平台期,新型煤化工的发展带动化工行业耗煤量增加。2020年化工品主要下游房地产和基建行业投资仍存较大韧性,但考虑上半年受疫情冲击,需求增速将受到较大负面影响,化工品需求增速整体有所下降,同比增长1~2%。其他行业耗煤受新能源替代等因素影响明显下降,同比降幅约5~7%。整体看2020年中国煤炭消费量约40.3亿吨,较2019年基本维持。

展望2021年,根据中债资信展望,火电、钢铁、建材的耗煤量增速预计分别为4~8%、2~4.5%、2~5%。化工耗煤方面,预计2021年新投产甲醇约300万吨、煤制乙二醇约400万吨、煤制烯烃约90万吨、煤制气约20亿立方米,2021年化工新增耗煤约1000万吨左右,预计增速为3~5%。其他行业耗煤需求持续受新能源替代的影响仍将下降,但预计降幅有所收窄,增速预计为-5~-3%。

根据对下游耗煤量的预测,2021年煤炭消费量约41.1~42.7亿吨,同比增长约2~6%。

(二)行业供给展望

1、国内供给展望

国内煤炭市场的供给主要取决于生产产能规模和产能的释放情况。其中生产产能规模主要受国家审批进度和矿井自身建设进度影响;产能释放情况则受短期因素影响较大(如违法违规生产、政策性限产、安全环保检查、运输限制、天气干扰、超前掘进程度等)。进口煤具有一定价格优势且可调节国内供需,因此国内市场每年存在一定的进口煤供给。

根据中债资信估算,截至2019年末,我国可贡献产量的合法煤炭产能约38.1亿吨。随着前期证照不齐全的产能陆续优先被核准,市场上违规生产的产能规模已较小,在此不做考虑。

2020年是煤炭去产能工作的收官之年,新一轮去产能加速推进。根据中债资信对各省市及中央企业“十三五”煤炭去产能目标及实际完成去产能情况的统计,其“十三五”期间去产能目标为8.59亿吨,2016~2019年已累计化解过剩产能约8.39亿吨。国家发展改革委和国家能源局联合发布的《关于做好2020年能源安全保障工作的指导意见》提出,2020年煤矿数量控制在5000处以内,根据各省市政府披露的煤矿关停信息,考虑到截至2019年末我国煤矿数量为5268处,预计2020年将关停超过268处矿井,退出产能约1.1亿吨。2021年,政策性去产能告一段落,考虑到自然关停和市场淘汰的矿井,预计2021年仍有约0.4亿吨产能将退出。

新增产能方面,根据中债资信整理统计,国家发改委、能源局2020年批复煤矿项目23个,合计产能4,860万吨。但考虑可直接释放产量的产能基本于2019年批复,2020年批复的矿井多为在建矿井,直接释放产量的规模较小。2020年新释放产量的产能主要来自于2019年底的在建产能。其中2019年底联合试运转产能3.3亿吨中60%已在2019年释放产量,预计2020年新增可释放产量(联合试运转部分)的产能约1.3亿吨。2019年底未进入联合试运转的在建产能7亿吨,由于当前矿井建设周期一般为三年,则2020年新增的可释放产量的产能(未进入联合试运转部分)约1亿吨。综上,2020年末,可释放产量的产能约39.0~39.5亿吨。

展望2021年,新增的可释放产量的产能主要来源于2019年在建产能的继续投产,合计新增产能约1.5~2.5亿吨,新增产能全面进入释放期。考虑2021年自然关停和市场淘汰的矿井,当年预计去产能0.4亿吨。因此,截至2021年末,可贡献产量的产能预计约为40.0~41.0亿吨。

2021年产能结构进一步优化,内蒙古倒查20年涉煤腐败对产能释放的影响预计逐渐减弱,但对超产的限制将持续较严,预计产能利用率略高于2020年。则2021年预计产量为39.2~40.3亿吨,同比增长2~5%。

以上结论是基于2021年政策层面较2020年不发生重大变化的情况下得出的,若2021年国内煤炭供应出现明显过剩,不排除国家发改委增加30万吨以下煤矿的退出要求以及加强安全生产检查力度。此外,2021年涉煤问题整治存在一定不确定性,或对供给形成一定扰动。由于违规生产产能的不可得性,实际或仍存在部分违规生产的产能可增加未来的供给。考虑以上不确定事件影响,我们预计2021年产量为38.8~40.7亿吨,同比增长1~6%。

2、进口煤供给展望

从全球煤炭供求关系来看,根据《BP世界能源统计年鉴2020》数据显示,2019年全球煤炭产量81.29亿吨,同比增长1.5%。前五大产煤国中国、印度、美国、印度尼西亚和澳大利亚的产量增速分别为4.0%、-0.5%、-6.7%、9.4%和0.2%。2019年全球煤炭消费总量同比下降0.6%,煤炭在世界一次能源中占比下降至27.0%,为2004年以来的最低水平。2020年印度产量同比增长0.5%,美国和印尼产量分别同比下降23.7%和8.6%,中国产量全年增长2.6%,全球煤炭产量因疫情导致的需求减少而下降。需求方面,受新冠疫情影响,前两大煤炭需求国中国和印度经济增速均放缓,其他主消费国日本、韩国经济增速将处于近年来低点,预计未来1~2年全球煤炭需求仍保持很低水平。国际煤价方面,由于需求低迷,国际煤价持续下滑。2020年,澳大利亚纽卡斯尔NEWC动力煤现货均价同比下跌22.3%至64.78美元/吨,国内外煤炭价差持续扩大。

未来一段时间整体来看,全球煤炭供给增量主要来自中国、印度尼西亚、印度,具有一定产能释放潜力,全球煤炭需求仍保持很低水平。但随着部分国际矿商开始减产、全球经济复苏带动需求逐步恢复,全球煤炭供给宽松格局有望得到一定缓解,国际煤价将在较低水平震荡盘整。

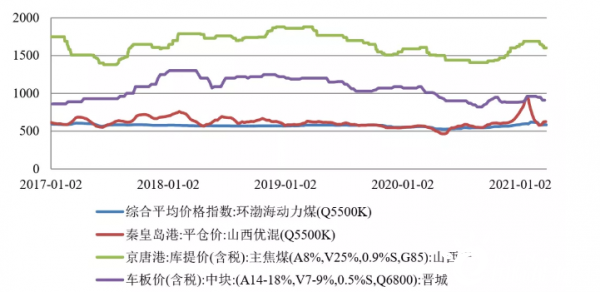

图3:国内煤价与国外煤价情况(单位:元/吨,美元/吨)

资料来源:Wind资讯,中债资信整理

进口煤方面,尽管2020年进口煤价格优势明显,但国内对进口煤限制政策明显趋严,2020年1~11月累计进口煤2.65亿吨,同比下降10.7%,12月受保供措施影响,进口煤数量同比暴增1309.63%,带动2020年累计进口煤达3.04亿吨,同比上升1.4%,较2019年6.3%的增速明显下降。

展望2021年,随着全球经济复苏,全球煤炭供给宽松格局有望得到一定缓解。目前国家通过调整进口煤政策以实现平抑国内煤价,若国内外煤炭价差收窄,部分下游客户可能会转向对国内煤炭的需求。基于对2021年国内市场供需关系的测算,中债资信预计2021年进口煤限制政策仍偏紧,进口煤量将较2020年基本持平或小幅下降。

(三)行业价格展望

2020年,上半年受疫情影响,下游需求低迷,供给较宽松,煤炭价格大幅下跌,下半年随着下游复工复产以及补库存的需求,叠加进口煤限制供给等影响,煤炭价格持续上涨。整体看来,2020年煤炭行业全年供需宽松,煤炭价格较2019年小幅下降。

分煤种看,动力煤方面,2020年,秦皇岛山西优混(Q5500K)平仓价的均价为568元/吨,较上年的587元/吨下滑3.23%。环渤海动力煤(Q5500K)价格指数主要由长协煤价构成,波动较小且在一定程度上受窗口指导,2020年1~12月均价549元/吨,较上年同期下降24元/吨。进入2021年,年初受采暖季及河北疫情影响,需求旺盛而发运受限,供需错配下动力煤价格持续上涨,秦皇岛山西优混(Q5500K)平仓价最高达到958元/吨,较2020年末上涨30.34%;进入2月以来,随着需求季节性回落及系列保供增产措施下,供需紧张局面有所改善,价格从高点有所回落,但仍显著高于去年同期水平。

炼焦煤方面,2020年,炼焦煤产量累计12.16亿吨,同比增长2.36%;同期,生铁产量同比增长4.30%。生铁产量增长带动炼焦煤需求提升,但炼焦煤价格在其产量增长及较高库存背景下仍有所下滑,2020年均价1496元/吨,较上年下跌12.82%。2021年年初,在产地安全检查压力下,供给端整体偏紧,而下游钢焦企开工水平较高,需求旺盛,炼焦煤价格维持上涨态势,3月份以来钢厂环保限产升级导致焦炭市场下行,炼焦煤价格有所回落。无烟煤方面,2020年无烟煤产量较上年小幅增长0.6%,但受技术升级和化工用煤中烟煤对无烟煤的替代作用逐步增强影响,本年无烟煤价格仍下降明显,2020年,晋城无烟煤中块车板价均价933.40元/吨,较上年下跌16.81%,2021年以来价格与2020年末基本持平。

图4:近年来动力煤、炼焦煤价格情况(单位:元/吨)

资料来源:Wind资讯,中债资信整理

根据上文的分析,2020年煤炭全年需求量约40.3亿吨,全年产量38.44亿吨左右,进口量3.04亿吨,则全年煤炭供给宽松。动力煤现货价格较2019年下滑3.23%,长协煤价较2019年下滑4.36%。整体看,全年煤价较2019年下跌约4%。

展望2021年,国内煤炭需求约41.1~42.7亿吨,煤炭产量约39.2~40.3亿吨;国家通过调整进口煤政策以实现平抑国内煤价,若国内外煤炭价差收窄,部分下游客户可能会转向对国内煤炭的需求。因此,预计2021年煤炭供需紧平衡,煤炭价格前高后低,全年均价将略高于2020年的水平。预计动力煤现货价同比增长0~6%;考虑长协煤的平抑作用,预计整体均价同比增长0~4%。

(四)行业成本展望

由于近年煤炭价格上涨且维持较高水平,煤炭企业成本较前期煤价低点时上涨明显。中债资信对样本企业的吨煤开采成本进行了统计,2019年样本企业平均开采成本较2018年下降约5%,吨煤开采成本仍高于行业正常水平,主要受弥补历史清缴欠薪欠保和在盈利较好阶段进行材料设备的提前投资支出所致。2020年受疫情降薪等影响,以及去产能的持续推进,高成本、落后产能陆续退出,煤炭企业吨煤开采成本仍将小幅下降。

展望2021年,在煤炭价格难以重回高位的形势下,预计煤炭企业仍存在一定压缩成本动力。考虑(1)2019年吨煤开采成本较2016年平均上涨约35%(数据来源:中债资信根据发债企业公开数据整理),其中由于2016年煤炭均价涨幅尚较小,吨煤开采成本基本为行业周期底点时较为极限的低水平;(2)2019年如上文所述依旧高于煤企正常吨煤开采成本;(3)2020年煤企开采成本已小幅压缩;因此,2021年吨煤开采成本压缩空间约10%以内。

综上所述,展望2021年,煤炭价格预计较2020年同比变化0~4%,预计全年煤炭产量较2020年增长约1~6%,则营业收入预计小幅增长2~10%。由于煤企成本压缩空间较大,则其盈利存在较大弹性。预计2021年煤炭营业利润将同比增加8~18%。行业景气度仍处于近年行业周期中等偏上水平。

(五)行业盈利水平与偿债表现

行业盈利方面,回顾本轮煤炭行业周期,煤炭企业内生动能提升,盈利保持较高水平,2019年发债企业EBIT利润率稳定在8.39%的较好水平;2020年,煤炭行业供给较上年宽松,煤炭价格小幅下跌,煤炭开采成本随着煤炭价格的下降有所压缩,但成本压缩幅度不及价格下跌幅度,整体盈利能力较2019年弱化。展望2021年,煤炭价格小幅上涨,尽管部分风险事件或导致行业内企业发债难度增加、融资成本上升,进而增加企业财务费用,但考虑到煤企吨煤开采成本存在一定压缩空间,行业营业利润仍将较上年有所好转。预计2021年煤炭行业盈利将有所改善。

债务负担方面,随着企业自有现金流的增加,以及2017年下半年以来国家发改委为抑制煤价波动鼓励加快新增产能释放,原停缓建的煤炭项目逐渐恢复建设,样本企业保持一定资本支出,债务融资规模微幅上涨。得益于融资环境的改善,煤炭企业债务结构有所改善。受益于较好盈利能力带来的权益积累及受部分煤炭企业采取债转股、发行优先股、核增无形资产等因素的影响,煤炭企业资产负债率持续降低。整体来看,发债企业资产负债率中位数由2015年末的72.10%小幅降至2020年3季度末的67.57%。展望2021年,虽然新增产能建设将给部分煤炭企业带来资本支出的增长,但考虑新增产能主要集中于资金实力较强的大型煤炭国有企业,预计债务规模将无大幅增长。预计2021年煤炭行业盈利能力小幅提升。因此,预计2021年煤炭行业资产负债率将较上年微幅下降,预计为65%~68%。偿债指标方面,预计2021年煤炭企业债务规模无大幅增长,煤炭企业盈利能力小幅提升,行业经营获现能力略有改善,预计煤炭企业偿债指标表现较2020年小幅改善。

综上所述,2016年政策驱动下的去产能有效控制了煤炭行业供给,且伴随经济周期回升企稳,行业供需格局持续改善。行业经历了2016年的“276个工作日”制度、小型矿井产能关停、安全生产检查趋严以及2018年煤炭下游行业火电耗煤需求的超预期增长,景气度于2017~2018年达到近年来最高水平。此后行业虽然面临下游需求增速放缓、新增产能及产量释放限制放松等情况,盈利空间有所缩窄;但仍处于2009年以来合理水平。受益于较好盈利能力带来的权益积累及受部分煤炭企业采取债转股、发行优先股、核增无形资产等因素的影响,煤炭企业资产负债率有所降低。展望2021年,煤炭价格预计较2020年小幅增长,由于煤企成本压缩空间较大,则其盈利存在较大弹性,预计2021年煤炭营业利润将同比增加,行业景气度仍处于近年行业周期中等偏上水平,煤炭业务将持续为企业贡献正向的盈利和现金流。随着盈利和经营获现能力的提升,在行业无大幅资本支出需求的背景下,煤炭企业财务杠杆将呈下降趋势,偿债表现预计将逐步改善。

微信

微信

朋友圈

朋友圈

点赞

点赞

写评论...

写评论...